У наш час інвестування та фінансова грамотність стають все більш актуальними темами. З цієї статті ви дізнаєтеся, що облігації — це базовий, але найголовніший інструмент фінансового ринку. Також ми докладно розглянемо поняття та види облігацій, визначимо плюси та мінуси інвестування у цей вид активу.

Облігації: що це таке

Облігація — один із ключових інструментів фінансового ринку. Світовий ринок облігацій оцінюється в 300 трильйонів доларів США. У той же час другий за популярністю ринок, ринок акцій, оцінюється майже в 125 трильйонів доларів США, тобто майже втричі менше.

По суті, облігації — це боргові розписки. На відміну від боргових розписок, які ви можете отримати від свого сусіда, облігації більш складніший, але водночас більш стандартизований та зручний актив.

Формально, покупцем облігацій може бути будь-яка фізична/юридична особа, яка уклала договір з брокером та має рахунок у цінних паперах.

Як працюють облігації

Існує 2 абстрактних ринки облігацій:

- Первинний ринок.

- Вторинний ринок.

Первинний ринок означає прямі операції між кредитором і позичальником. Коли ваш сусід виписує вам боргову розписку, ви проводите операцію на первинному ринку боргових розписок.

Вторинний ринок виникає, коли кредитор продає своє право на кредит третій особі. Наприклад, якщо ви продасте боргову розписку сусіда своєму колезі, ви виконаєте операцію на вторинному ринку боргових розписок.

І якщо в рамках прикладу з борговими розписками, вторинний ринок може виглядати безглуздо (справді, навіщо вашому колезі з поважної фірми боргова розписка від незнайомої йому людини?), то в рамках облігацій вторинний ринок є важливою складовою ліквідності облігацій.

Ліквідність — це трудомісткість купівлі/продажу активу. І якщо боргові розписки ваших сусідів складно продати комусь іншому (наприклад, якщо вам затримують зарплату, треба до лікаря або за будь-яких інших непередбачуваних ситуацій, в яких вам терміново потрібні гроші), то облігації можна продати. Це пояснюється тим, що в даному випадку позикодавцем буде не невідомий сусід, а поважна юридична особа або навіть Міністерство фінансів України.

ТОВ «ФК «Даліз-Фінанс» має можливість як купівлі військових облігацій на вторинному ринку, так і має досвід купівлі військових облігацій через первинних дилерів. У перші місяці війни наші клієнти купили військових облігацій на суму понад 500 мільйонів гривень. Приєднуйтесь до них, залишаючи заявку на нашому сайті.

Є 2 загальноприйняті конвенції при торгівлі облігаціями у питанні формування ціни:

- Відсоток від номіналу.

- Прибутковість до погашення.

Перший принцип — це просто оголошення ціни, наприклад, 35% від номіналу. Це означає, що за номіналу в 1000 ціна становить 350 грошових одиниць номіналу.

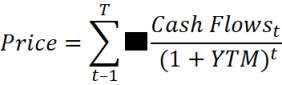

Другий принцип складніший. Є загальноприйнята практика для ціноутворення з урахуванням ціни через використання прибутковості до погашення:

Головна перевага цього методу у тому, що при вираженні ціни в дохідності до погашення (у відсотках річних) саме вираження ціни змінюється щодня, хоч і мається на увазі зміна ціни у грошових одиницях. Як можна побачити у формулі, облігація у якої залишилося місяць до погашення буде дорожчою, ніж облігація у якої залишився рік до погашення, при умові, що інші показники незмінні. Цей феномен і призводить до ще однієї важливої переваги облігацій — вона постійно зростає у ціні.

Читайте також: Як інвестувати в Україні у 2023 році

Види облігацій

Розглянемо докладніше, які види облігацій існують в Україні.

За способом отримання прибутку

Є облігації, які мають купонну дохідність рівну 0%. У такому разі, як кредитор отримує свій прибуток?

Такі облігації називають дисконтними, і саме в такому випадку прибуток кредитора виражається через суму купівлі/кредитування нижчу, ніж номінальна вартість. Наприклад, облігація з купонною прибутковістю 0% може продаватися/розміщуватися за ціною 900 грошових одиниць. При цьому її номінал все одно буде 1000 грошових одиниць і кредитор у день погашення отримає належні йому 1000 грошових одиниць. Відповідно, його прибутком буде 100 грошових одиниць.

За строком погашення

У межах законодавства України виділяють такі види облігацій за строком до погашення:

- короткострокові (до року);

- середньострокові (від 1 до 5 років);

- довгострокові (понад 5 років).

За емітентом

Облігації зазвичай класифікують на 3 основні групи:

- Державні. Їх випускає Міністерство фінансів. ОВДП потрапляють саме до цієї категорії.

- Муніципальні. Випускаються муніципальними органами: містом, районом тощо. В Україні такі облігації випускали такі міста, як Київ, Харків та кілька інших міст.

- Корпоративні. Їх випускають приватні чи державні юридичні особи. В Україні відомими прикладами будуть облігації Нової Пошти, Укравтодору.

Таким чином, ми переходимо до основної переваги інвестування в ОВДП в Україні — до ліквідності. Вторинний ринок ОВДП є найрозвиненішим вторинним фінансовим ринком в Україні і у разі непередбачених ситуацій кредитор може продати свої облігації в межах одного максимум двох днів.

І це, у свою чергу, веде до основної переваги облігацій як інструменту та причини чому ринок облігацій у світ втричі більший, ніж ринок акцій — безпека та передбачуваність.

ОВДП, наприклад, гарантуються Міністерством фінансів України та ймовірність невиконання ним зобов'язань мізерно мала. Навіть з огляду на те, що наша країна перебуває в ненайкращому становищі, ймовірність невиконання зобов'язань позичальником є найнижчою. Це найменш небезпечна інвестиція.

У свою чергу муніципальні облігації вважаються більш ризиковими. Але оскільки муніципальні органи високо зарегульовані, тому ймовірність невиплат так само мала.

По-перше, муніципальні установи мають стабільний грошовий потік у вигляді податкових надходжень. Відповідно муніципальні установи не здатні «збанкрутувати» у тому розуміння, в якому можуть збанкрутувати юридичні особи з подальшим припиненням свого існування.

По-друге, у разі непередбачених ситуацій, муніципальні установи шукатимуть рішення. Тобто невиплата своїх зобов'язань, розглядатиметься як вирішення проблеми набагато пізніше, ніж, наприклад, призупинення проектів щодо розвитку інфраструктури чи спорудження нових дитячих майданчиків за три місяці до нових виборів до місцевих органів влади.

Корпоративні облігації вважаються найнебезпечнішими, адже у разі непередбачених ситуацій саме з них може статися дефолт із ризиком подальших невиплат. Але важливо розуміти, що кредитори стоять у черзі на виплати з ліквідаційної маси перед акціонерами. Саме так відбувається у разі дефолту компанії — усі активи продаються та коштами з продажу цих активів закриваються зобов'язання.

Це означає, що у випадку дефолту за облігаціями, ви, можливо, й отримаєте не всі свої гроші, але це буде означати, що власники компанії (акціонери) не отримають взагалі нічого. Таким чином ми хочемо проілюструвати той факт, що компанія, яка кредитується, та її власники не зацікавлені в невиконанні своїх зобов'язань. Адже у разі невиконання зобов'язань щодо облігацій відбувається саме це — банкрутство та ліквідація підприємства — процес, який ми згадували вище і який вкрай неприємний для всіх сторін.

Характеристики облігацій

У облігації є кілька параметрів:

- номінал;

- дата погашення;

- купонна дохідність.

Номінал — це сума початкової позики. В Україні стандартним номіналом є 1000, чи це гривня, долар чи євро. На момент написання статті, в Україні немає облігацій номінованих в японських єнах або британських фунтах.

Дата погашення — дата, в яку облігація закінчується і позичальник повертає кредиторові номінал. Вона може тривати від кількох місяців до багатьох років. Наприклад, в Англії випускали «вічні» облігації, які досі перебувають в обігу, з них платиться купонний дохід і при цьому вони не мають дати погашення.

Купонна дохідність — прибуток, який отримує кредитор від позичальника, за користування своїми грошима. Як правило, цей прибуток відображається у купонних платежах, які, зазвичай, відбуваються двічі на рік. Наприклад, купонна дохідність 10% з 2 виплатами на рік означає, що протягом року буде 2 виплати по 50 грошових одиниць (10% купонного доходу * 1000 номіналу/2 виплати на рік).

Також виплати можуть бути 4 рази на рік або взагалі не здійснюватися, про що ми розповімо далі у статті.

Важливо: треба розуміти, що купонна дохідність відрізняється від доходності купівлі/розміщення. Купонна дохідність — це параметр облігації, що залишається статичним постійно на весь період існування облігації. Дохідність купівлі/продажу облігації може змінюватись в залежності від ринкової ситуації.

Читайте також: Як знайти та вибрати брокера: професійні підказки для інвестора

Плюси та мінуси облігацій

Основними перевагами інвестування в облігації є:

- ліквідність;

- безпека;

- передбачуваність.

Ліквідність означає, що охочих стати кредиторами достатньо, тобто позичальник має сильну переговорну позицію щодо дохідності. Безпека говорить про низьку концентрацію ризику і, відповідно, кредитор отримує меншу винагороду за ризик, на відміну, наприклад, від власників. Передбачуваність призводить до того, що у випадку, якщо позичальник після випуску стає вкрай успішним сума, яка належить кредитору не змінюється, на відміну від акціонера, який, як власник компанії, отримуватиме винагороду за успішність або у вигляді підвищення цін на акції, або у вигляді дивідендів.

Водночас варто зазначити, що облігації є одним із найменш прибуткових інструментів фінансового ринку. Таким чином, низька прибутковість — один із головних мінусів облігацій.

Часті питання: що таке облігації

Чим відрізняються акції та облігації

І акції, і облігації — це цінні папери. Але облігації — боргові цінні папери, тобто борг, який ви надаєте компанії. А акції — це капітал, який ви інвестуєте у компанію, стаючи її співвласником. Це є основними відмінностями цінних паперів.

Що краще облігація чи акція

Облігації — це стабільніший вид активу на відміну від акції. Таке вкладення не потребує особливого знання ринку та додаткової уваги від інвестора. А ось придбання та перепродаж акцій вимагають хорошого розуміння ринку та супроводжуються високими ризиками, але й прибуток можуть приносити високий.